Tous les forums

Arret d'activité / cotisations sociales et IR

28/09/2021 à 07h43

Bonjour..

Question pratique si on arrete son activité. Pour cause retraite ou autre raison ...

Comment faire pour regler tout ce qu'on doit de l'année N-1 ?

28/09/2021 à 10h05

impôt sur le revenu problème résolu puisque désormais on paye en avance pour l'exercice en cours

Urssaf et carcd je sais pas trop comment ça fonctionne...quand cesse ton de les payer....?

28/09/2021 à 10h26

Je pense qu'il faut se faire une bonne réserve pour payer l'urssaf, les cotisations carcdsf doivent normalement s'arrêter au moment de la cessation d'activité.

Pour rebondir sur le sujet, la cessation doit -elle se faire préférentiellement en fin d'année pour raisons fiscales ou comptables, ou peut-on s'arrêter à n'importe quel moment?

28/09/2021 à 10h49

en fin d'année civile c'est plus simple en compta , cela évite de multiplier les regularisations d'ajustement confuses de l'URSSAf, et de multiplier les declarations provisoires à rectifier après elles.

On peut aussi s'arrêter quand on veut, cela "proratise" certaines dépenses, ou coller à des dates anniversaires de contrats en cours.

lien ci dessous, les démarches. (le Conseil de l'Ordre informe aussi)

https://www.indy.fr/blog/demarche-cessation-activite-liberale/

28/09/2021 à 11h01

Le mieux apparemment est la décroissance, c'est à la mode, l'année de l'arrêt justement pour ne pas avoir des tas de régularisations qui font mal.

Peut-être pas toujours facile d'ailleurs, surtout dans les régions sous-dotées...

docudent.fr --> Documents --> Retraite...

--

https://docudent.fr

Tous les documents du cabinet dentaire

& l'aide à la cotation du Reste à Charge 0

________________________________________

28/09/2021 à 11h41

Bonjour , j’ai arrêté en septembre 2019, la carcdsf ,tout trimestre commencé est à régler entièrement et pour l’URSSAF il y a une régularisation en juin de l’année suivante.

28/09/2021 à 20h56

fatalmolaire écrivait:

------------

> impôt sur le revenu problème résolu puisque désormais on paye en avance pour

> l'exercice en cours

> Urssaf et carcd je sais pas trop comment ça fonctionne...quand cesse ton de les

> payer....?

Non tu payes N-1.

--

En cas d'échec des négociations conventionnelles, seriez-vous prêt à suivre la promotion d'un déconventionnement massif de la profession par les syndicats représentatifs ? OUI - NON

Participez, anonymement, sur https://goo.gl/forms/nAO0htnsVmxotjYm1

28/09/2021 à 23h22

fatalmolaire écrivait:

------------

> impôt sur le revenu problème résolu puisque désormais on paye en avance pour

> l'exercice en cours

Pas tout à fait, tu as toujours une régularisation l'année N+1, donc à bien prévoir ta première année de retraite...

29/09/2021 à 12h13

Supposons N l'année du départ.

Tu arrêtes de payer les cotisations prévisionnelles N immédiatement à la fin de l'activité.

Tu continue à payer la régularisation de l'année passée (N-1) pour le reste de l'année (N) en cours.

Tu régularise l'année d'après (N+1) une fois avoir fait ta déclaration de revenu finale de l'année N.

Si tes revenus sont stables entre N-1 et N, il ne devrait pas y avoir de régularisation, voire même une régularisation en ta faveur dans la mesure ou tu as déjà versé tes cotisations prévisionnelles.

29/09/2021 à 13h09

J'ai arrêté le 31 aout de cette année.

Pour CARCDSF, cela a été dit la cotisation est due pour chaque trimestre commencé

Pour l'impôt sur le revenu, l'année n'étant pas entière, seulement sur 7 mois(j'ai eu mon dernier patient fin juillet), le BNC est beaucoup plus faible qu'habituellement, de plus j'y ai réintégré la quote part de moins value à long terme correspondant à l'achat de ma clientèle, car je n'ai eu aucun repreneur, ce qui me fait un BNC fiscal =0

Pour l'URSSAF, la moins value à long terme, n'est pas déductible du revenu, il y a donc un BNC social. j'ai prevenu l'URSSAF début aout de ma cessation au 31/08/2021, ils ont donc arrêté de me prélever fin aout(je suis en prélèvement mensuel). Courant mai la régularisation de l'année dernière (donc N-1) m'avait été notifiée, et j'ai 3mois à partir de ma cessation d'activité pour leur communiquer mon BNC, à ce moment ils calculeront ma cotisation finale pour l'année 2021, ils y ajouteront ou déduiront la régularisation sur 2020 et de ce total ils déduiront les cotisations versées de janvier à aout.

29/09/2021 à 13h36

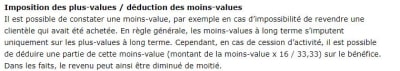

je ne comprends pas la moins value déductible du BNC sur un bien non amortissable et immateriel comme le "droit de presentation".

29/09/2021 à 13h39

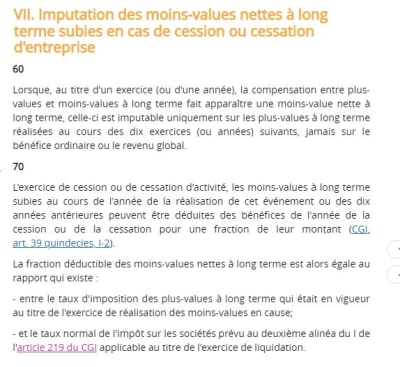

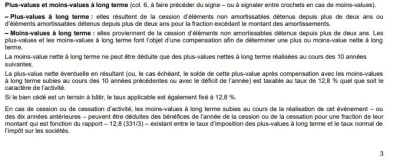

oui mla3, article 70 de ton document, ce qui fait un ratio de 12,8/26,5 de la moins value à long terme qui est déductible du BNC.

29/09/2021 à 13h50

Elle n'est pas amortissable, car c'est un bien immatériel, par contre elle a bien été payé, et elle faisait partie des immobilisations non amortissables depuis mon début d'activité, il y a donc réalisation d'une moins value à long terme.

29/09/2021 à 14h03

En effet, je ne savais pas.(chiffresde 2017, mais ratio =0.48 comme ton exemple)

Info super utile 👍

29/09/2021 à 14h08

Non, la moins value n'est pas valable pour le droit de présentation; à mon avis (mais c'est complexe).

"il en résulte un simple manque à gagner et non une perte déductible "

Il y a même le lien vers deux arrêts qui disent clairement qu'on ne peut pas déduire une moins value sur du droit de présentation.

Après la situations sont légèrement différentes dans les arrêts, on parle de patientèle créées, à voir si l'achat fait une différence.

Tu risques la condamnation ^^.

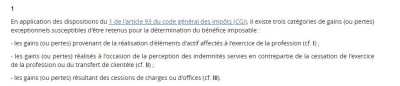

II. Indemnités reçues en contrepartie de la cessation de l'exercice de la profession ou du transfert de clientèle

110

À la différence des charges et offices qui, du fait du droit de présentation reconnu à leurs titulaires, peuvent faire l'objet de véritables cessions (cf. III), la clientèle de certains contribuables exerçant une profession non commerciale, notamment médecins, sages-femmes, architectes, avocats, ne peut pas, en principe, être cédée. Toutefois, les tribunaux reconnaissent la validité de certaines conventions par lesquelles ces contribuables s'engagent, moyennant le versement d'une indemnité, à cesser leur profession ou à ne plus l'exercer dans un certain rayon et à recommander leur successeur à leur clientèle.

120

En tout état de cause, qu'elles résultent de conventions licites ou illicites au regard des dispositions du droit civil, les indemnités qui sont perçues, soit en contrepartie de la cessation de l'exercice de la profession, soit au titre du transfert d'une clientèle doivent, en application des dispositions du 1 de l'article 93 du CGI, être prises en compte pour la détermination du bénéfice imposable (cf. BOI-BNC-CHAMP-10-10-20-30-I). Mais si la clientèle disparaît sans qu'aucune indemnité puisse être perçue, il en résulte un simple manque à gagner et non une perte déductible (CE, arrêts du 27 mai 1983, req. n° 33846 et du 6 mars 1989, n° 68896).

https://bofip.impots.gouv.fr/bofip/4675-PGP.html/identifiant%3DBOI-BNC-BASE-30-10-20120912

EDIT: A priori j'ai bon, il y avait déjà eu un débat dessus ici:

https://www.eugenol.com/sujets/401606-la-patientele-non-vendue-n-est-plus-consideree-moins-value

Si tu revends tu transfère un élément de valeur et fais donc potentiellement une plus ou moins value. Si tu ne revends pas, le droit de présentation disparait (plus personne ne peut le récupérer, il n'existe plus) et c'est donc un manque à gagner non déductible.

Je te conseille donc de vendre le droit de présentation à ton chien pour 50 centimes et de déduire la moins value.

29/09/2021 à 14h47

mon post 14 . 03 la doc trouvée :il est précisé clientèle achetée et non créee..

29/09/2021 à 15h07

la reference 120 correspond à une création+un décès du titulaire créateur sans cession puisque DCD, son ayant droit n'étant pas le créateur. Ca ne correspond pas à Filodent.

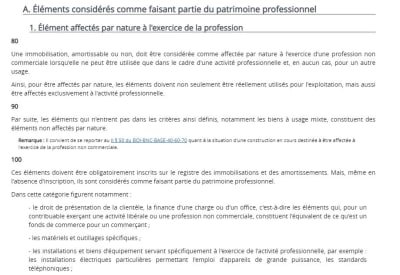

En outre le "droit de presentation" est un bien non amortissable mais..... cf extraits pj

29/09/2021 à 15h31

le droit présentation n'est pas une immobilisation mais un actif professionnel.

29/09/2021 à 16h19

En effet Mla3, tu as raison. il ne faut pas confondre immobilisation et amortissement, un actif peut être immobilisé mais non amortissable. Effectivement la notion de manque à gagner concerne une clienèle crée, si elle a été acheté et non cédée il n'y a pas "manque à gagner", mais perte dont seulement le ratio 12,8/26,5 est réintégré en moins value à long terme.

Il y a 2 ans lors d'une conférence un expert comptable m'a affirmé que le droit de présentation de la patientèle était une moins value à long terme, confirmé l'année dernière par un coup de fil aux impots et reconfirmé par mon AGA( je sais là ce n'est pas une référence car c'est eux qui m'avait envoyé un courrier pour me dire que l'aide covid de CPAM était non imposable)

Il y a 36 ans mon expert comptable de l'époque m'avait dit de garder l'achat de la patientèle dans l'actif du cabinet, c'est à dire dans le registre des immobilisations même si elle n'est pas amortissable, pour pouvoir réaliser la moins value si il y a lieu en fin de carrière.

Gabzou disait: "tu risques la condamnation"....... Avec ou même sans mention expresse déclarée dans la 2035, l'erreur sera considérée de bonne foi et je risque seulement l'annulation de cette moins value.

19/01/2022 à 15h26

Gabzou, c'est valable pour les cotisations sociales aussi ? (urssaf / carcdsf) ou juste ir ?

19/01/2022 à 15h27

Gabzou écrivait:

------

> Supposons N l'année du départ.

> Tu arrêtes de payer les cotisations prévisionnelles N immédiatement à la fin de

> l'activité.

> Tu continue à payer la régularisation de l'année passée (N-1) pour le reste de

> l'année (N) en cours.

> Tu régularise l'année d'après (N+1) une fois avoir fait ta déclaration de

> revenu finale de l'année N.

>

> Si tes revenus sont stables entre N-1 et N, il ne devrait pas y avoir de

> régularisation, voire même une régularisation en ta faveur dans la mesure ou tu

> as déjà versé tes cotisations prévisionnelles.

Gabzou, c'est valable pour les cotisations sociales aussi ? (urssaf / carcdsf) ou juste ir ?